INOVAÇÃO| 09.09.2024

2024, um ano desafiador para o ecossistema insurtech na América Latina

O ecossistema insurtech na América Latina está vivendo um momento complexo. Diante da resiliência projetada pelo crescimento no número de startups e a queda da taxa de mortalidade, os investidores investem cada vez menos, chegando a mínimos históricos. Embora neste primeiro semestre de 2024 o ecossistema se mantenha forte, a reta final do ano se mostra desafiante, com uma necessidade muito clara de injeção de capital para potencializar o desenvolvimento do mercado nos próximos anos.

A economia global continua em plena desaceleração, porém mantém o crescimento positivo devido às taxas de inflação que têm diminuído progressivamente nos últimos meses. MAPFRE Economics, o Serviço de Estudos da MAPFRE, antecipa em seu último relatório um crescimento de 3% para 2024 e de 2,9% para 2025.

No caso específico da América Latina, o mesmo relatório descreve que, no encerramento do ano, espera-se um crescimento de 1,3%, aumentando para 2,1% em 2025. A previsão de 2024, embora seja baixa, vai na linha estabelecida pelos órgãos públicos e bancários da região. Por exemplo, a Comissão Econômica para a América Latina e Caribe (CEPAL), pertencente às Nações Unidas, prevê um crescimento de 2,1%, 0,8 pontos acima, mas mantendo também o caminho do baixo crescimento econômico observado nos últimos anos.

Neste contexto, encontrar novas fórmulas para dinamizar o crescimento é fundamental, especialmente dadas as oportunidades de desenvolvimento que o território ainda tem pela frente. Um desses mecanismos é o investimento em capital físico e humano: é necessário investir mais e melhor. A CEPAL indica que isto passa por «adotar novas tecnologias, promover iniciativas de clusters e boas práticas de negócios, fomentar profundas melhorias no processo de acumulação de capital e aproveitar adequadamente o capital social e ambiental das economias».

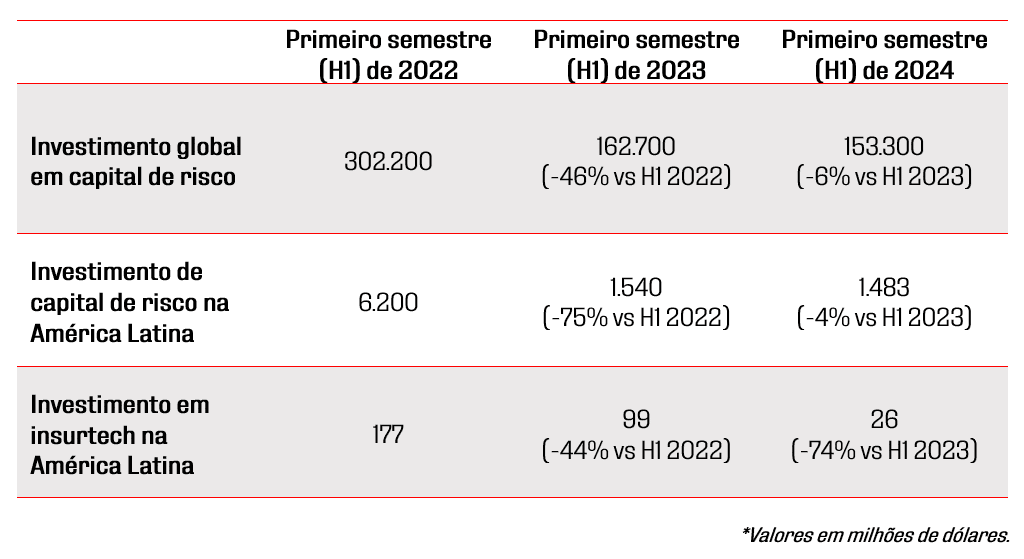

«O que estamos vendo no mundo todo é uma redução no investimento em venture capital global desde 2022, fruto da desaceleração na qual se encontra a economia», comenta Carlos Cendra, Scouting & Investment Lead em MAPFRE Open Innovation. «Como consequência, o investimento de capital risco na América Latina também diminuiu, e o mercado específico da insurtech não é alheio a isso. Embora os órgãos públicos e os espaços de colaboração público-privada estejam tentando incentivar o financiamento, a realidade é que os investidores olham cada vez mais detalhadamente onde colocar o foco, e isso está se refletindo nos últimos dados do setor», acrescenta.

Gráfica 1: Dados de investimento em venture capital (2022-2024)

Menos financiamento, mas maior número de insurtechs

Em julho de 2024, a América Latina conta com 498 insurtechs. De acordo com o relatório Latam Insurtech Journey, as estimativas indicam que se trata de 7% do ecossistema insurtech mundial, e menos de 1% do total de seu financiamento. Estas quase 500 startups representam um crescimento de 6% nos últimos 12 meses.

Neste primeiro semestre do ano, as startups receberam um investimento de 26 milhões de dólares, 78% a menos que no mesmo período de 2023. Nos últimos 12 meses (de julho a julho), o montante investido foi de 43 milhões de dólares, o orçamento mais baixo da história.

A situação, portanto, é paradoxal: há menos financiamento do que nunca, mas os empreendedores se mantêm fortes, apostando no setor. A priori, tudo isso poderia ser visto como uma situação negativa: os investidores não estão apostando neste mercado e cada vez há mais atores para distribuir a escassa injeção de capital.

«Não podemos negar que o contexto é complexo e o investimento diminui. No entanto, também é preciso levar em consideração que não estamos vendo nada que não ocorra no setor do venture capital em geral e que todas as rodadas de financiamento não são divulgadas, portanto, a fotografia real aqui no final do ano pode não ser tão negativa. É preciso esperar», analisa Carlos Cendra. «2024 está sendo um ano desafiador para o ecossistema latino-americano, mas ainda há motivos para manter a esperança e continuar apostando na região», acrescenta.

Um dos motivos é o mencionado acima sobre o crescimento no número de startups. Se somarmos a esse +6% que a taxa de mortalidade caiu para 10%, o especialista da MAPFRE Open Innovation destaca que «o ecossistema é resiliente, e os empreendedores continuam buscando novas fórmulas, modelos e negócios que revitalizem o setor. A América Latina tem grandes possibilidades, mais em um momento em que a lacuna seguradora está, pouco a pouco, diminuindo, e os novos atores têm claro o potencial».

Brasil, líder da região

Se desagregarmos o total de startups existentes na região, Brasil (203), Chile (72) e Colômbia (67) são os territórios com o maior número de agentes e a área do Pacífico é a de maior crescimento percentual, com destaque para América Central (69%), Equador (35%), Colômbia (24%) e Peru (23%).

«A excepcionalidade do mercado brasileiro é interessante de destacar. Devido ao idioma – o único país da América Latina não hispano-falante -, por ser um mercado muito endogâmico e à sua potência econômica, apresenta-se como um território com necessidades muito concretas que nem sempre são fáceis de cobrir, por isso é um mercado predominantemente interno, com pouca expansão internacional e menor atração de companhias estrangeiras», detalha Carlos Cendra. Fruto disso, tem a taxa de mortalidade insurtech mais alta da região, com 12%.

Durante o primeiro semestre de 2024, a expansão internacional aumentou 11% com um índice de internacionalização total de 13,4%. Neste contexto, as startups insurtech multilatinas representam 13%, ou seja, aquelas que atuam em mais de um país. Peru (42%) e Chile (30%) são os principais impulsionadores do aumento no índice de expansão dada a sua necessidade de escalar os negócios; o Brasil, em contrapartida, exporta muito poucas insurtechs (<1%) devido à natureza de seu próprio mercado

No que diz respeito ao índice de atração de companhias estrangeiras, este se situa em 24,2%, +3,3% em relação ao início de 2024, quando se situava em 20,9%. Peru (63%), Equador (48%), Colômbia (43%) e México (31%) são os países da América Latina que atraem mais empresas insurtech estrangeiras.

Neste contexto, o especialista da MAPFRE Open Innovation indica que «se atendermos aos dados do relatório Latam Insurtech Journey, este indica que 92% das startups que não sobrevivem são aquelas de caráter local. Unido ao crescimento dos atores multilatinos, uma tendência clara que estamos vendo é que a operação em mais de um país é crucial para a sobrevivência dos negócios, tanto em termos de operações e vendas, como para posicionar-se como uma insurtech atrativa para os investidores».

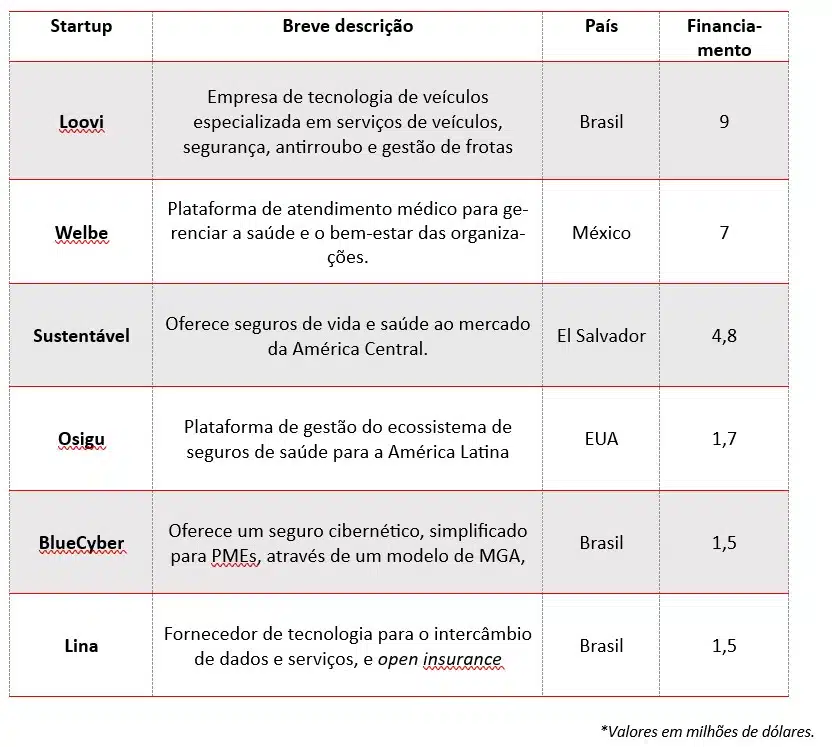

Os maiores investimentos de 2024

Como mencionado anteriormente, nem todas as rodadas de financiamento são públicas, mas considerando as que são, estas foram os maiores investimentos durante o primeiro semestre de 2024:

Gráfico 2: startups insurtech com maior financiamento em H1 2024. Dados da Latam Insurtech Journey.

«Fala muito bem do empreendedor latino-americano que, apesar do baixo investimento, o ecossistema continua comprometido fortemente com a criação e impulsionamento de novas startups para ajudar a crescer o setor, potencializando a redução da lacuna seguradora. A América Latina é extremamente resiliente e uma região muito atraente para investidores, tanto locais quanto internacionais. Teremos que monitorar de perto os próximos meses, pois se o investimento em venture capital não crescer, continuando assim, 2025 será um ano muito difícil e com alta taxa de mortalidade na indústria», finaliza Carlos Cendra, Scouting & Investment Lead en MAPFRE Open Innovation.

ARTIGOS RELACIONADOS: