FINANZAS | 15.07.2020

Entre la “U” y el símbolo de Nike: dos escenarios para la recuperación económica

Existe consenso en que las cifras económicas del segundo trimestre van a ser históricas, con una contracción de la actividad que no se recuerda en tiempos de paz en los últimos siglos. Sobre lo que va a suceder después del verano, y el año que viene, ya hay más división de opiniones. Algunos apuestan por una recuperación de la actividad relativamente rápida, que nos permita recuperar el año que viene todo lo perdido durante estos meses. Otros, más optimistas, auguran una prolongación en el tiempo de los efectos de la crisis hasta 2023.

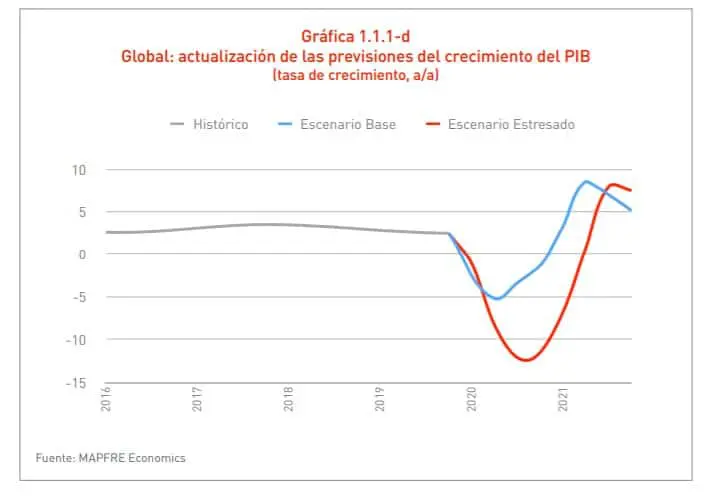

El último informe Panorama económico y sectorial de 2020 de MAPFRE Economics, incorpora de esta manera dos escenarios alternativos en sus previsiones macroeconómicas. “Se trata de discernir si efectivamente la economía global ha tocado fondo en el segundo trimestre y si ahora, gracias a la implementación de las medidas de política fiscal y monetaria entramos en una gradual fase de normalización que lleve al terreno positivo el crecimiento a inicios del año próximo. O si, por el contrario, la incertidumbre biológica respecto a una difícil inmunización colectiva con crecientes rebrotes, unida a la insuficiencia de las medidas de política económica implementadas, derive en una prolongación de la crisis con efectos más dilatados y efectos secundarios financieros que apuntalen una recesión no solo en 2020 sino también durante el 2021”.

Escenario base

En esta primera visión, la economía se recupera progresivamente a medida que se van levantando gradualmente las restricciones puestas en pie por los países ante la pandemia. En estas circunstancias, la economía mundial se contraería un 4,9% en 2020 (dos puntos más de lo previsto en marzo) pero en 2021 el PIB agregado del planeta se quedaría por encima de donde estaba en enero de este año, tras crecer un 5,4%. El resultado es una recuperación en forma de “U” más profunda y duradera, pero temporal.

Según los expertos del servicio de Estudios de MAPFRE, en este escenario “la Covid-19 dejará cicatrices en la economía y socavará su recuperación más adelante, pero no la eliminará. Este esquema ofrece posibilidades siempre que el empleo y las expectativas sigan manteniendo perspectivas de mejora, algo para lo que los planes de ayuda nacional y regional están siendo cruciales”.

Escenario estresado

En este escenario alternativo, una segunda ola de infecciones por coronavirus provocaría un regreso al bloqueo global. La demanda interna se tambalearía a medida que se introduzcan nuevas restricciones para terminar cayendo incluso por debajo de los niveles de actividad producidos por la primera ola. El daño financiero debilitaría los balances de las familias y empresas impidiendo una recuperación del consumo.

En este caso, el desempleo global se incrementaría especialmente por factores estructurales y la recuperación de los niveles de empleo anteriores se volvería mucho más tortuosa. De esta forma, el PIB potencial no recupera su senda original sino hasta pasado 2023. La caída del PIB este año no sería mucho más pronunciada que en el escenario base (-5,7%), pero la contracción se prolongaría en 2021 con un nuevo retroceso del 2,2% mundial.

La materialización de este escenario más sombrío implicaría algunas consecuencias que MAPFRE Economics destaca en su informe:

• La vuelta al confinamiento y a un distanciamiento social más severos provocaría una contracción inmediata del consumo de los hogares y de la actividad empresarial hasta niveles inferiores a los observados en la primera ola de la pandemia.

• El comercio global volvería a reducirse bruscamente con efectos en la demanda, pero también en las rentas de los países productores de materias primas. El precio del Brent podría volver a situarse por debajo de los 25 USD/bl, poniendo en un aprieto a países emergentes exportadores de petróleo.

• Las condiciones financieras globales volverían a deteriorarse, en la medida en que el USD se aprecia con fuerza. Los flujos de cartera y crédito a mercados emergentes podrían desvanecerse nuevamente, haciendo que quiebras secuenciales y problemas de balanza de pagos comiencen a extenderse por países emergentes más relevantes, en especial en América Latina y Europa emergente.

• La renta variable volvería a acusar el cambio de expectativas de largo plazo (también la inversión real), y fuertes correcciones en el ratio precio-beneficio (P/E ratio) activarían ajustes en los balances del sector corporativo real y financiero. El valor de la renta variable global volvería a los niveles de mediados de marzo de 2020.

• La aversión al riesgo volvería a repuntar, provocando nuevas salidas de flujos de cartera de los mercados emergentes. Este alto y persistente nivel de aversión al riesgo, contribuiría a una recuperación lenta.

• El apoyo fiscal sería más limitado y menos eficaz que en la primera oleada. Después de una primera costosa ola, la respuesta política estaría más sesgada hacia medidas monetarias, con la Reserva Federal llevando los tipos de interés al límite inferior efectivo hasta finales de 2024, y el Banco Central Europeo congelando cualquier expectativa de desarrollar una eventual y tímida agenda de normalización monetaria.