INNOVACIÓN| 09.09.2024

2024, un año retador para el ecosistema insurtech en Latinoamérica

El ecosistema insurtech en Latinoamérica está viviendo un momento complejo. Frente a la resiliencia proyectada por el crecimiento en el número de startups y la baja de la tasa de mortalidad, los inversores cada vez invierten menos, llegando a mínimos históricos. Si bien este primer semestre de 2024 el ecosistema se mantiene fuerte, la recta final del año se presenta retadora, con una necesidad muy clara de inyección de capital para potenciar el desarrollo del mercado en próximos años.

La economía global continúa en plena desaceleración, aunque consigue mantener el crecimiento positivo gracias a unas tasas de inflación que han ido descendiendo progresivamente en los últimos meses. MAPFRE Economics, el Servicio de Estudios de MAPFRE, anticipa en su último informe un crecimiento del 3 % para 2024 y del 2,9 % para 2025.

En el caso concreto de Latinoamérica, el mismo informe recoge que a cierre de año se espera que se produzca un crecimiento de un 1,3 %, aumentando hasta el 2,1 % en 2025. La previsión de 2024, si bien es baja, va en la línea que establecen los organismos públicos y bancarios de la región. Por ejemplo, la Comisión Económica para América Latina y el Caribe (CEPAL), perteneciente a las Naciones Unidas, prevé un crecimiento del 2,1 %, 0,8 puntos por encima, pero manteniendo también la senda del bajo crecimiento económico observado en los últimos años.

En este contexto, encontrar nuevas fórmulas para dinamizar el crecimiento es crítico, especialmente dadas las oportunidades de desarrollo que aún tiene por delante el territorio. Uno de estos mecanismos es la inversión en capital físico y humano: es necesario invertir más e invertir mejor. La CEPAL señala que esto pasa por «adoptar nuevas tecnologías, promover iniciativas de clústeres y buenas prácticas de negocios, fomentar profundas mejoras en el proceso de acumulación de capital y aprovechar adecuadamente el capital social y ambiental de las economías».

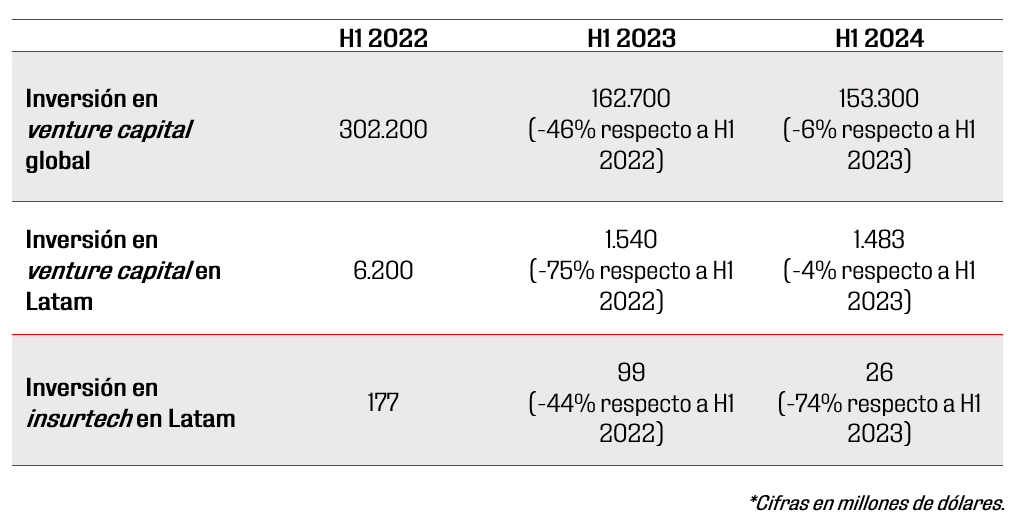

«Lo que estamos viendo en todo el mundo es una reducción en la inversión en venture capital global desde 2022 fruto de la desaceleración en la que se encuentra la economía», comenta Carlos Cendra, Scouting & Investment Lead en MAPFRE Open Innovation. «Como consecuencia, la inversión de capital riesgo en Latinoamérica también ha decrecido, y el mercado específico de la insurtech no es ajeno a ello. Si bien los organismos públicos y los espacios de colaboración público-privada están intentando incentivar la financiación, la realidad es que los inversores miran cada vez con más detalle dónde poner el foco, y eso se está reflejando en los últimos datos del sector», añade.

Gráfica 1: datos de inversión en venture capital (2022-2024)

Menos financiación, pero mayor número de insurtech

A fecha de julio de 2024, Latinoamérica cuenta con 498 insurtech. De acuerdo con el informe Latam Insurtech Journey, las estimaciones indican que se trata del 7 % del ecosistema insurtech mundial, y menos de un 1 % del total de su financiación. Estas casi 500 startups representan un crecimiento del 6 % en los últimos 12 meses.

En este primer semestre del año, las startups han recibido una inversión de 26 millones de dólares, un 78 % menos que en el mismo periodo de 2023. En los últimos 12 meses (de julio a julio), el monto invertido ha sido de 43 millones de dólares, el presupuesto más bajo de la historia.

La situación, por tanto, es paradójica: hay menos financiación que nunca, pero los emprendedores se mantienen fuertes, apostando por el sector. A priori, todo ello podría verse como una situación negativa: los inversores no están apostando por este mercado y cada vez hay más actores para repartir la escasa inyección de capital.

«No podemos negar que el contexto es complejo y la inversión, baja. No obstante, también hay que tener en cuenta que no estamos viendo nada que no ocurra en el sector del venture capital en general y que todas las rondas de financiación no se hacen públicas, por lo que la fotografía real de aquí a final de año puede no ser tan negativa. Hay que esperar», analiza Carlos Cendra. «2024 está siendo un año retador para el ecosistema latinoamericano, pero todavía hay motivos para mantener la esperanza y continuar apostando por la región», apostilla.

Uno de los motivos es el antes comentado sobre el crecimiento en el número de startups. Si a ese +6 % le sumamos que la tasa de mortalidad ha bajado al 10 %, el experto de MAPFRE Open Innovation destaca que «el ecosistema es resiliente, y los emprendedores continúan buscando nuevas fórmulas, modelos y negocios que revitalicen el sector. América Latina tiene grandes posibilidades, más en un momento en que la brecha aseguradora se está, poco a poco, reduciendo, y los nuevos actores tienen claro el potencial».

Brasil, líder de la región

Si desgranamos el total de startups existentes en la región, Brasil (203), Chile (72) y Colombia (67) son los territorios con mayor número de agentes, y la zona del Pacífico es la de mayor crecimiento porcentual, destacando Centroamérica (69 %), Ecuador (35 %), Colombia (24 %) y Perú (23 %).

«La excepcionalidad del mercado brasileño es interesante de destacar. Debido al idioma —el único país de América Latina no hispanohablante—, al ser un mercado muy endogámico y a su potencia económica, se presenta como un territorio con unas necesidades muy concretas que no siempre son fáciles de cubrir, de ahí que sea un mercado predominantemente interno, con poca expansión internacional y menor atracción de compañías extranjeras», detalla Carlos Cendra. Fruto de ello, tiene la tasa de mortalidad insurtech más alta de la región, con un 12 %.

A lo largo del primer semestre de 2024, la expansión internacional ha crecido un 11 %, con un índice de internacionalización total del 13,4 %. En este contexto, las startups insurtech multilatinas representan un 13 %, es decir, aquellas que operan en más de un país. Perú (42 %) y Chile (30 %) son los impulsores principales del aumento en el índice de expansión dada su necesidad de escalar los negocios; Brasil, en cambio, exporta muy pocas insurtechs (<1 %) debido a la naturaleza de su propio mercado.

En lo que respecta al índice de atracción de compañías extranjeras, este se sitúa en un 24,2 %, +3,3 % respecto al inicio de 2024, cuando se situaba en un 20,9 %. Perú (63 %), Ecuador (48 %), Colombia (43 %) y México (31 %) son los países de América Latina que atraen más compañías insurtech extranjeras.

En este contexto, el experto de MAPFRE Open Innovation indica que «si atendemos a los datos del informe Latam Insurtech Journey, este señala que el 92 % de las startups que no sobreviven son aquellas de carácter local. Unido al crecimiento de los actores multilatinos, una tendencia clara que estamos viendo es que el operar en más de un país es crítico para la supervivencia de los negocios, tanto en término de operaciones y ventas, como para posicionarse como una insurtech atractiva de cara a los inversores».

Las mayores inversiones de 2024

Como se ha señalado anteriormente, no todas las rondas de financiación son públicas, pero teniendo en cuenta las que sí, estas han sido las mayores inversiones durante el primer semestre de 2024:

Gráfica 2: startups insurtech con mayor financiación en H1 2024. Datos de Latam Insurtech Journey

«Habla muy bien del emprendedor latinoamericano que, pese a la baja inversión, el ecosistema siga apostando fuerte por la creación e impulso de nuevas startups para ayudar a crecer al sector, potenciando la reducción de la brecha aseguradora. América Latina es extremadamente resiliente y una región muy atractiva para los inversores, tanto locales como internacionales. Tendremos que monitorizar de cerca los próximos meses, pues si la inversión en venture capital no crece, de continuar así, 2025 se presentará como un año muy difícil y con una alta tasa de mortalidad en la industria», finaliza Carlos Cendra, Scouting & Investment Lead en MAPFRE Open Innovation.

ARTÍCULOS RELACIONADOS: