ECONOMÍA| 18.06.2024

Freaky Friday: ¿qué es la cuádruple hora bruja en la Bolsa?

Cuatro días al año los mercados sufren una especie de “hechizo”. Cada tercer viernes de marzo, junio, septiembre y diciembre las Bolsas registran un fuerte aumento de la negociación durante una hora determinada, que a veces puede provocar movimientos “extraños” en los precios de los activos. Es lo que se conoce como la cuádruple hora bruja, y se trata del momento en el que, simultáneamente, se produce el vencimiento trimestral de futuros y opciones sobre índices y acciones.

El origen etimológico de este concepto reside en la literatura británica, concretamente de William Shakespeare. Se considera que el nombre de “hora bruja” tiene su origen en las tres brujas de Macbeth porque se producen movimientos extraños en el mercado en poco tiempo, como si se tratase de hechizos.

Para entender este curioso e histórico fenómeno hay que comprender primero el complejo mundo del mercado de derivados. Los derivados son instrumentos financieros cuyo valor depende de un activo subyacente (por ejemplo, acciones) y se constituyen como contratos a plazo. Dos de esos derivados son los futuros y las opciones.

¿Qué son los futuros y las opciones?

Un futuro es un contrato con el que se acuerda el intercambio de un activo en una fecha futura a un precio previamente acordado. El “vencimiento” de ese contrato es el momento en el que el vendedor del futuro debe venderle el activo subyacente al comprador del futuro al precio convenido.

Una opción es ciertamente más compleja. Mientras que en un futuro las partes tienen la obligación de ejecutar la operación en el momento del vencimiento, con una opción el comprador tiene el “derecho” de decidir si la operación se cierra o no.

Pongamos un ejemplo: un inversor piensa que la acción X, que ahora está a 28 euros, puede subir en los próximos tres meses. Para beneficiarse de esa subida, el inversor decide comprar una opción call que vence en tres meses, que le dará el derecho de comprar esa acción en tres meses. Para ello, paga una prima al vendedor de la opción call. Digamos que esa prima cotiza a 3 euros. Si en el momento del vencimiento de esa opción, la acción vale más de 31 euros (28+3), el comprador de la opción ejercerá su derecho de compra.

Los derivados son instrumentos complejos y arriesgados, pero que son utilizados por inversores más sofisticados para maximizar beneficios.

¿Qué ocurre en la cuádruple hora bruja?

Cada tercer viernes de marzo, junio, septiembre y diciembre se produce el vencimiento simultáneo de futuros y opciones sobre índices y acciones. Si este momento se conoce como la cuádruple hora bruja es porque ese vencimiento de contratos ha afectado históricamente al precio de los activos subyacentes (índices y acciones). Tanto es así que parecía que el mercado estaba “hechizado”.

Pero ¿por qué puede afectar ese vencimiento simultáneo al precio de los activos subyacentes? Para hacer frente a las obligaciones de entrega de los contratos de futuros y acciones, se debe contar con el activo subyacente. Muchos inversores esperan hasta el último momento para comprobar el estado del mercado, por lo que suelen producirse muchas operaciones el mismo día en que vence el contrato.

Esto provoca inevitablemente un aumento del volumen de negociación. Históricamente, esa mayor negociación se traducía en una mayor volatilidad. Sin embargo, no hay una relación de causalidad entre estos dos fenómenos.

¿Por qué se han suavizado los efectos de la cuádruple hora bruja?

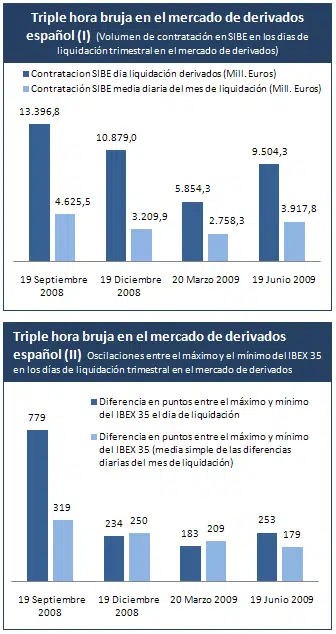

Fuente: BME

Este gráfico de BME ejemplifica por qué no siempre que hay un aumento en la negociación se produce un aumento en la volatilidad los días de cuádruple hora bruja.

La primera figura muestra el volumen de negociación del Ibex 35 de los días de vencimiento simultáneo entre el 19 de septiembre y el 19 de junio junto con la negociación media diaria de ese mes. La segunda figura muestra la oscilación del Ibex entre el máximo y mínimo diario los días de cuádruple hora bruja y lo compara con esa oscilación en media diaria del mismo mes.

Como se puede observar, mientras el volumen de negociación siempre es superior en los días de cuádruple hora bruja frente a la media diaria de ese mes, hay ocasiones en que el Ibex ha tenido menos volatilidad en días de vencimiento simultáneo que en la media diaria del mes.

En resumen: la cuádruple hora bruja suele ir acompañada de un aumento en la negociación pero no siempre en la volatilidad. Esto ocurre por varios motivos. En España, el mercado de derivados no solo cuenta con vencimientos trimestrales, sino también mensuales, con lo que la operativa no está tan concentrada.

Además, la digitalización también ha suavizado los efectos de este fenómeno bursátil. Al automatizar operaciones muchos inversores no apuran para cerrar sus posiciones a última hora y, así, la volatilidad se contiene.

¿Cuándo tiene lugar la cuádruple hora bruja?

Como ya hemos comentado, el vencimiento simultáneo de futuros y opciones sobre índices y acciones tiene lugar cada tercer viernes de los meses de marzo, junio, septiembre y diciembre. Sin embargo, no es hasta una hora concreta aquellos días cuando tiene lugar el vencimiento de esos contratos.

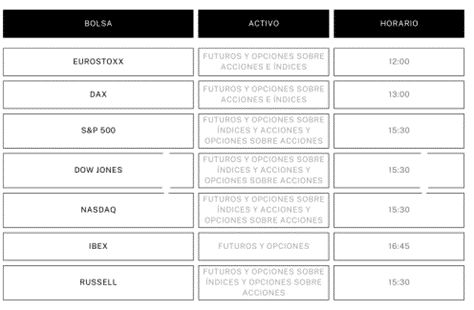

En cada mercado se suele hacer a una hora diferente. Además, también hay que destacar que no todos los mercados tienen una cuádruple hora bruja. En Estados Unidos, por ejemplo, es solo una triple hora bruja, puesto que en este mercado no existen los futuros sobre acciones.

Elaboración propia

¿Cómo operar los días de vencimiento simultáneo?

Pese a que los expertos coinciden en que en la actualidad no suele haber una volatilidad extrema los días de cuádruple hora bruja, los inversores deben estar preparados ante un posible movimiento brusco de los mercados financieros.

Por eso, es especialmente útil conocer procedimientos como los stop loss, que permiten determinar un máximo de pérdidas. Se trata de una orden de venta que se ejecuta inmediatamente en el momento en el que se alcanza un precio previamente dado.

En conclusión, la cuádruple hora bruja puede generar fuerte volatilidad en el mercado y, por tanto, supone un momento de riesgo para los inversores. Solo aquellos que sean profesionales y que estén dispuestos a asumir riesgos muy altos deberían operar en estos entornos de alta incertidumbre.

ARTÍCULOS RELACIONADOS: